Calendario del contribuyente 2025

Como todos los años, la Agencia Tributaria publica el calendario del contribuyente, una agenda que ningúna persona, autónomo o empresa quiere perder de vista. La razón es que todos ellos han de entregar cada mes, trimestre o de forma anual algún formulario a la Agencia Tributaria, principalmente sobre Renta y Sociedades; IVA; Impuestos de seguros, fabricación, electricidad o medioambientales; o diferentes declaraciones informativas. Gracias a este calendario fiscal, podemos ver los trámites recogidos en un único espacio, organizados por meses y categorías.

Índice:

- ¿Qué es el calendario del contribuyente?

- Trimestres del ejercicio fiscal del 2025

- Impuestos según el calendario fiscal 2025: personas, autónomos y empresas

- Calendario del contribuyente de enero de 2025

- Calendario del contribuyente de febrero de 2025

- Calendario del contribuyente de marzo de 2025

- Calendario del contribuyente de abril de 2025

- Calendario del contribuyente de mayo de 2025

- Calendario del contribuyente de junio de 2025

- Calendario del contribuyente de julio de 2025

- Calendario del contribuyente de agosto de 2025

- Calendario del contribuyente de septiembre de 2025

- Calendario del contribuyente de octubre de 2025

- Calendario del contribuyente de noviembre de 2025

- Calendario del contribuyente de diciembre de 2025

¿Qué es el calendario del contribuyente?

El calendario del contribuyente, conocido de forma coloquial como calendario fiscal, es el nombre que la Agencia Tributaria española da a la agenda completa de las fechas límites para el abono de impuestos y presentación de declaraciones.

Además de esta información, el calendario del contribuyente también aporta la fecha de inicio a partir de la cuál se entrega cada modelo, un enlace al mismo e incluso una breve descripción para evitar confusiones: especialmente, saber qué personas, actividades o empresas declaran qué modelo.

Trimestres del ejercicio fiscal del 2025

Cada año, los cuatro trimestres del ejercicio fiscal —del 1 de enero al 31 de marzo (T1), del 1 de abril al 30 de junio (T2), del 1 de julio al 30 de septiembre (T3) y del 1 de octubre al 31 de diciembre (T4)— representan periodos destacados para algunos de los impuestos más comunes. Cada trimestre suele disponer de un intervalo de presentación de las declaraciones de 20 días para T1, T2 y T3 y un mes para T4, quedando algunas de las declaraciones como es el caso del IVA trimestral:

- Para T1 de 2025: 1 de abril al 21 de abril de 2025.

- Para T2 de 2025: 1 de julio al 21 de julio de 2025.

- Para T3 de 2025: 1 de octubre al 20 de octubre de 2025.

- Para T4 de 2025: 1 de enero al 31 de enero de 2026.

Impuestos según el calendario fiscal 2025: personas, autónomos y empresas

El calendario del contribuyente incluye impuestos que afectan a diferentes tipos de contribuyentes. A continuación, se clasifican los principales tributos según si afectan a personas físicas, autónomos o empresas y si su presentación es periódica o puntual.

Impuestos para personas físicas (trabajadores y consumidores)

Impuestos periódicos:

- IRPF (Impuesto sobre la Renta de las Personas Físicas): declaración anual sobre ingresos del trabajo y actividades económicas.

- IVA (Impuesto sobre el Valor Añadido): se paga en cada compra realizada.

Impuestos puntuales:

- ITP y AJD (Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados): se paga al comprar un coche, vivienda o firmar determinados contratos.

- ISD (Impuesto sobre Sucesiones y Donaciones): aplicable en herencias y donaciones recibidas.

- IP (Impuesto sobre el Patrimonio): para personas físicas con grandes patrimonios.

Impuestos para autónomos

Impuestos periódicos:

- IRPF: mediante pagos fraccionados trimestrales y declaración anual.

- IVA: obligación de aplicar y liquidar el IVA en sus facturas.

Impuestos puntuales:

- ITP y AJD: si adquieren bienes como oficinas, locales o vehículos.

Impuestos para empresas y sociedades

Impuestos periódicos:

- IS (Impuesto sobre Sociedades): se presenta anualmente sobre los beneficios obtenidos.

- IVA: liquidación trimestral y declaración anual.

Impuestos puntuales:

- ITP y AJD: aplicable a adquisiciones de bienes y operaciones societarias.

Impuestos especiales y sectoriales

Estos impuestos aplican a actividades específicas o sectores concretos:

Impuestos sobre el consumo y energía:

- IH: impuesto sobre hidrocarburos.

- IEE: impuesto sobre la electricidad.

- IT: impuesto sobre el tabaco.

- IABA: impuesto sobre el alcohol y las bebidas alcohólicas.

Impuestos sobre bienes y servicios específicos:

- IVTM (Impuesto sobre Vehículos de Tracción Mecánica): impuesto municipal que deben pagar los propietarios de vehículos cada año.

- ISEGA (Impuesto sobre Juegos de Azar): aplicable a casinos, apuestas y otras actividades de juego reguladas.

Otras obligaciones fiscales relevantes

- Operaciones con terceros: si una empresa o autónomo ha realizado operaciones superiores a 3.000 € con otra empresa, debe presentar una declaración informativa anual.

- Operaciones intracomunitarias: para compras y ventas dentro de la Unión Europea.

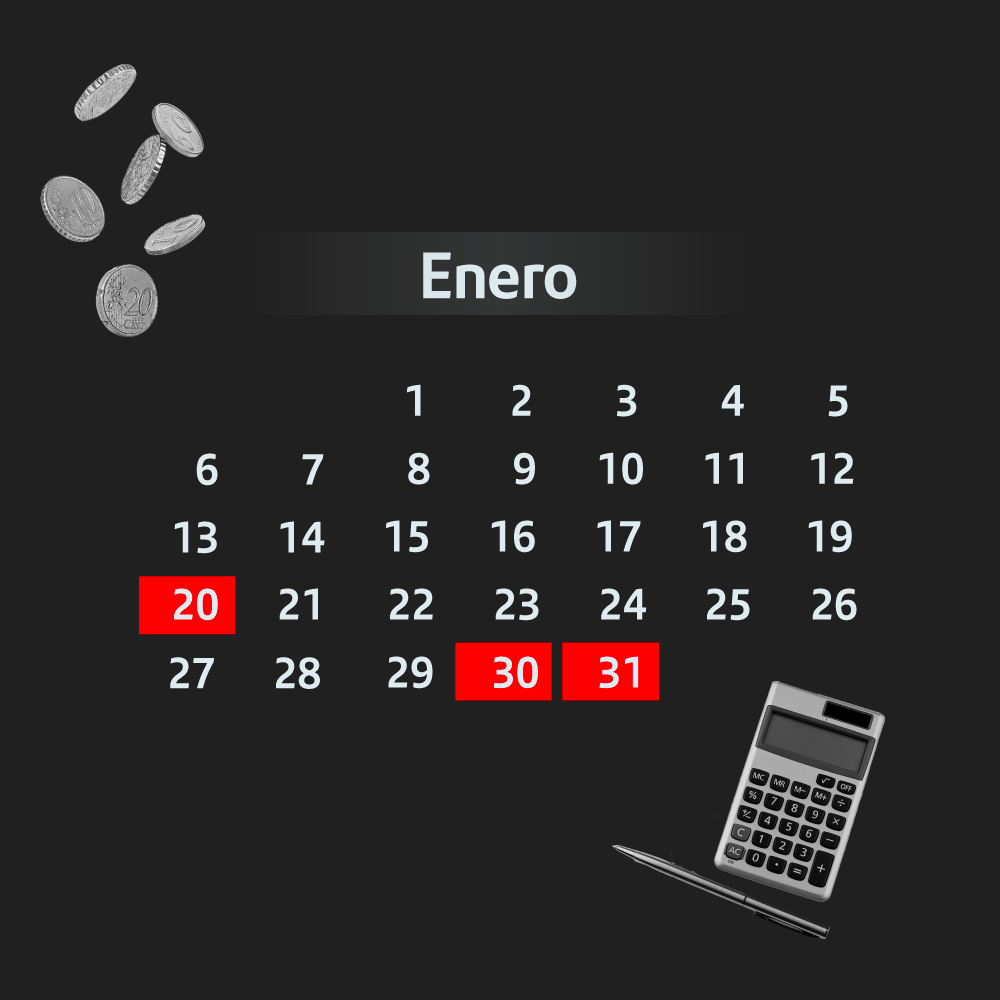

Calendario del contribuyente de enero de 2025

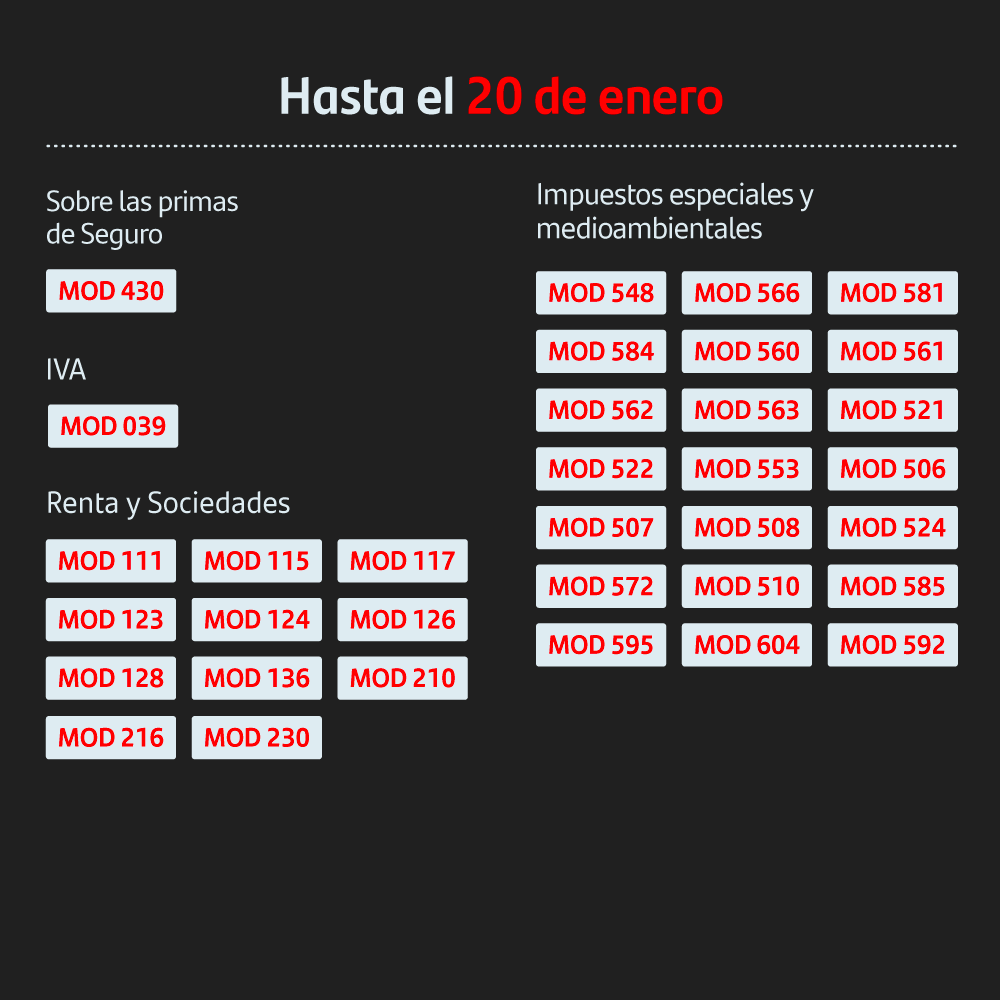

Renta y sociedades

Los primeros modelos de renta y sociedades que deben presentar las grandes empresas son:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de Renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 20 de enero.

Mientras que, las empresas que hacen declaraciones trimestrales, tienen que presentar:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del Impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 136. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes. Gravamen especial sobre los premios de determinadas loterías y apuestas. Autoliquidación.

- Modelo 210. Impuesto sobre la renta de no residentes sin establecimiento permanente.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

Fecha límite: hasta el 20 de enero.

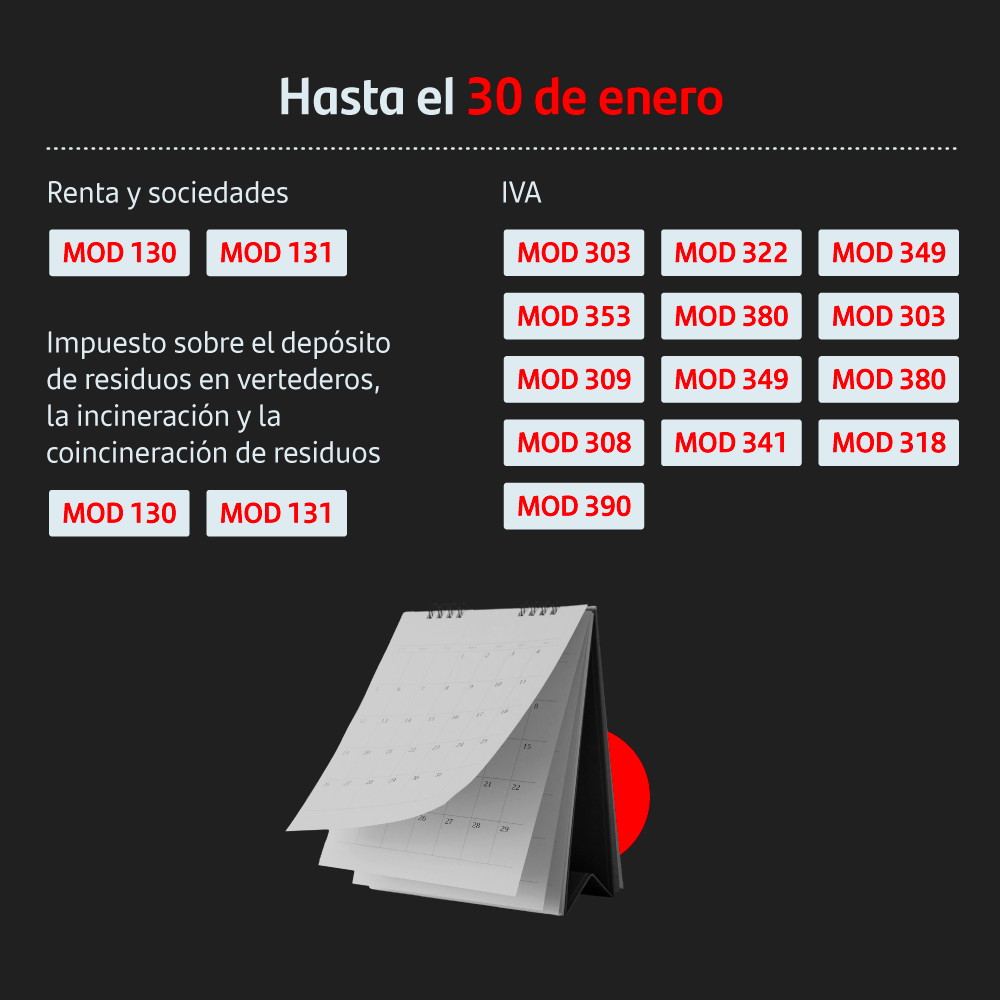

Los pagos fraccionados de renta del cuarto trimestre del año anterior:

- Modelo 130. IRPF. Empresarios y profesionales en Estimación Directa. Pago fraccionado.

- Modelo 131. IRPF. Empresarios y profesionales en Estimación Objetiva. Pago fraccionado.

Fecha límite: hasta el 30 de enero.

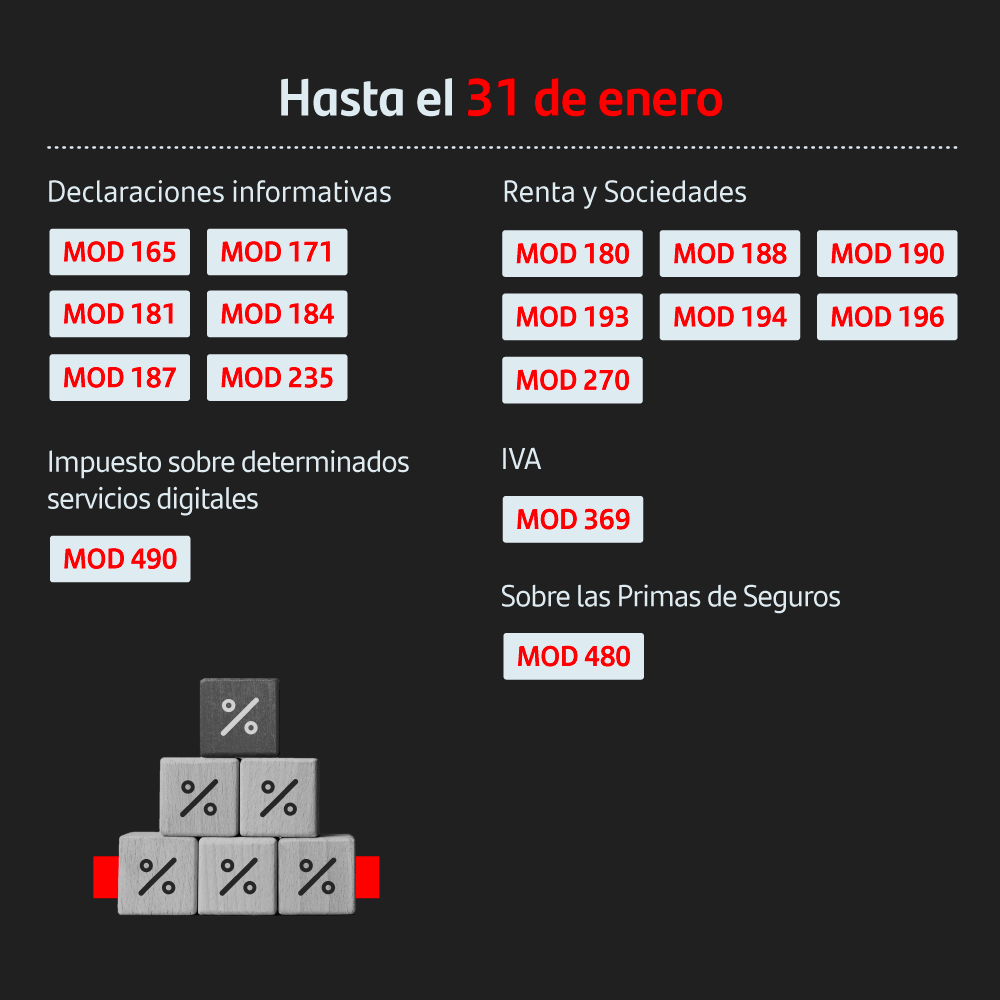

Además, enero es un mes en el que hay que entregar bastantes modelos de carácter anual:

- Modelo 180. Declaración informativa. Retenciones e ingresos a cuenta. Rendimientos procedentes del arrendamiento de inmuebles urbanos. Resumen anual.

- Modelo 188. Declaración informativa. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguro de vida o invalidez. Resumen anual.

- Modelo 190. Declaración informativa. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de rentas. Resumen anual.

- Modelo 193. Declaración informativa. Retenciones e ingresos a cuenta del IRPF sobre determinados rendimientos del capital mobiliario. Retenciones e ingresos a cuenta del IS e IRNR (establecimientos permanentes) sobre determinadas rentas. Resumen anual.

- Modelo 194. Declaración informativa. Retenciones e ingresos a cuenta del IRPF, IS e IRNR (establecimientos permanentes) sobre rendimientos del capital mobiliario y rentas derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos. Resumen anual.

- Modelo 196. Declaración informativa. Resumen anual de retenciones e ingresos a cuenta sobre rendimientos del capital mobiliario y rentas obtenidas por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 270. Resumen anual de retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas.

Fecha límite: hasta el 31 de enero.Fecha límite: hasta el 31 de enero.

IVA

En enero se tiene que presentar:

- Modelo 039. Comprobación censal del régimen especial del grupo de entidades en el IVA.

Fecha límite: hasta el 20 de enero.

Se entregan los siguientes modelos de autoliquidación mensual (no confundir con trimestrales):

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 349. Declaración recapitulativa de operaciones intracomunitarias

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 380. Operaciones asimiladas a las importaciones.

Fecha límite: hasta el 30 de enero.

También el modelo:

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS) (mensual y trimestral).

Fecha límite: hasta el 31 de enero.

Así como las declaraciones trimestrales:

- Modelo 303 para autoliquidaciones trimestrales.

- Modelo 309. IVA. Declaración – Liquidación no periódica.

- Modelo 349. Declaración informativa. Declaración recapitulativa de operaciones intracomunitarias. Trimestral.

- Modelo 380. Operaciones asimiladas a las importaciones. Trimestral.

Fecha límite: hasta el 30 de enero.

Y las siguientes gestiones relacionadas con el IVA:

- Modelo 308. IVA. Régimen Especial del Recargo Equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales. Solicitud de devolución.

- Modelo 341. IVA. Reintegro de compensaciones en el régimen especial de agricultura, ganadería y pesca.

- Modelo 318. Regularización de las proporciones de tributación de los períodos de liquidación anteriores al inicio de la realización habitual de entregas de bienes o prestaciones de servicios

- Modelo 390. IVA. Declaración resumen anual.

Fecha límite: hasta el 30 de enero.Fechas: hasta el 30 de enero.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 20 de enero.

Así como el modelo 480 anual del año previo.

Fecha límite: hasta el 31 de enero..

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581.Declaración liquidación. Impuestos sobre hidrocarburos.

- Modelo 584. Declaración de liquidación. Impuesto sobre la producción de combustible nuclear gastado y residuos radiactivos resultantes de la generación de energía nucleoeléctrica.

Las grandes empresas, además, tienen que presentar los siguientes:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Con respecto a los modelos trimestrales:

- Modelo 521. II. EE. Relación trimestral de primeras materias entregadas.

- Modelo 522. II. EE. Parte trimestral de productos a que se refiere el artículo 108 ter del Reglamento de los Impuestos Especiales.

- Modelo 553. II. EE. Declaración de operaciones en fábricas y depósitos de vino y bebidas fermentadas.

- Modelo 506. II. EE. Solicitud de devolución por introducción en depósito fiscal.

- Modelo 507. II. EE. Solicitud de devolución en el sistema de envíos garantizados.

- Modelo 508. II. EE. Solicitud de devolución por el sistema de ventas a distancia.

- Modelo 524. II. EE. Solicitud de devolución sobre el alcohol y las bebidas alcohólicas.

- Modelo 572. II. EE. Solicitud de devolución del Impuesto sobre hidrocarburos.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, otras el modelo 585 de pago fraccionado sobre almacenamiento de combustible nuclear, el modelo 595 sobre el carbón, el modelo 604 sobre transacciones financieras, o el modelo 592 sobre los envases de plástico no reutilizables (mensual y trimestral).

Fecha límite: hasta el 20 de enero.Fechas: hasta el 22 de enero.

Declaraciones informativas

Las declaraciones informativas de enero son:

- Modelo 165. Declaración Informativa de certificaciones individuales emitidas a los socios o partícipes de entidades de nueva o reciente creación.

- Modelo 171. Declaración Informativa anual de imposiciones, disposiciones de fondos y de los cobros de cualquier documento.

- Modelo 181. Declaración Informativa de préstamos y créditos y otras operaciones financieras financieras relacionadas con bienes inmuebles.

- Modelo 184. Declaración Informativa. Entidades en régimen de atribución de rentas. Declaración anual.

- Modelo 187. Declaración Informativa de adquisiciones y enajenaciones de acciones y participaciones en instituciones de inversión colectiva.

- Modelo 235. Declaración de información de actualización de mecanismos transfronterizos comercializables.

Fecha límite: hasta el 31 de enero.

Impuesto sobre determinados servicios digitales

El modelo 490 permite el pago del impuesto sobre determinados servicios digitales.

Fecha límite: hasta el 31 de enero.

Calendario del contribuyente de febrero de 2025

Renta y sociedades

En febrero las grandes empresas entregan:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 20 de febrero.rero.

IVA

En febrero, el primer modelo del IVA es:

- Modelo 349. Declaración informativa. Declaración recapitulativa de operaciones intracomunitarias.

Fecha límite: hasta el 20 de febrero.

Los modelos mensuales son:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 369. Regímenes especiales aplicables a las prestaciones de servicios y ventas a distancia de bienes.

- Modelo 380. Operaciones asimiladas a las importaciones. Mensual.

Fecha límite: hasta el 28 de febreros: hasta el 29 de febrero.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 20 de febrero.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581.Declaración liquidación. Impuestos sobre hidrocarburos.

Específicos para grandes empresas son:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea. Por otro lado, otras tienen que presentar el modelo 604 sobre transacciones financieras.

También se entrega el modelo 583/588 sobre el valor de la producción de la energía eléctrica, así como el modelo 592 sobre los envases de plástico no reutilizables.

Fecha límite: hasta el 20 de febrero.Fechas: hasta el 20 de febrero.

Declaraciones informativas

Las declaraciones informativas de febrero son:

- Modelo 195. Declaración informativa. Declaración trimestral de cuentas u operaciones cuyos titulares no han facilitado el NIF a las entidades de crédito en el plazo establecido.

- Modelo 199. Declaración informativa. Declaración anual de identificación de las operaciones con cheques de las entidades de crédito.

- Modelo 346. Declaración Informativa. Subvenciones e indemnizaciones satisfechas por entidades públicas/privadas a agricultores o ganaderos.

Fecha límite: hasta el 20 de febrero.

Así como los modelos:

- Modelo 159. Declaración informativa. Declaración anual de consumo de energía eléctrica.

- Modelo 280. Declaración informativa anual de planes de ahorro a largo plazo.

- Modelo 347. Declaración informativa. Declaración anual de operaciones con terceras personas.

Fecha límite: hasta el 28 de febrero.Fechas: hasta el 29 de febrero.

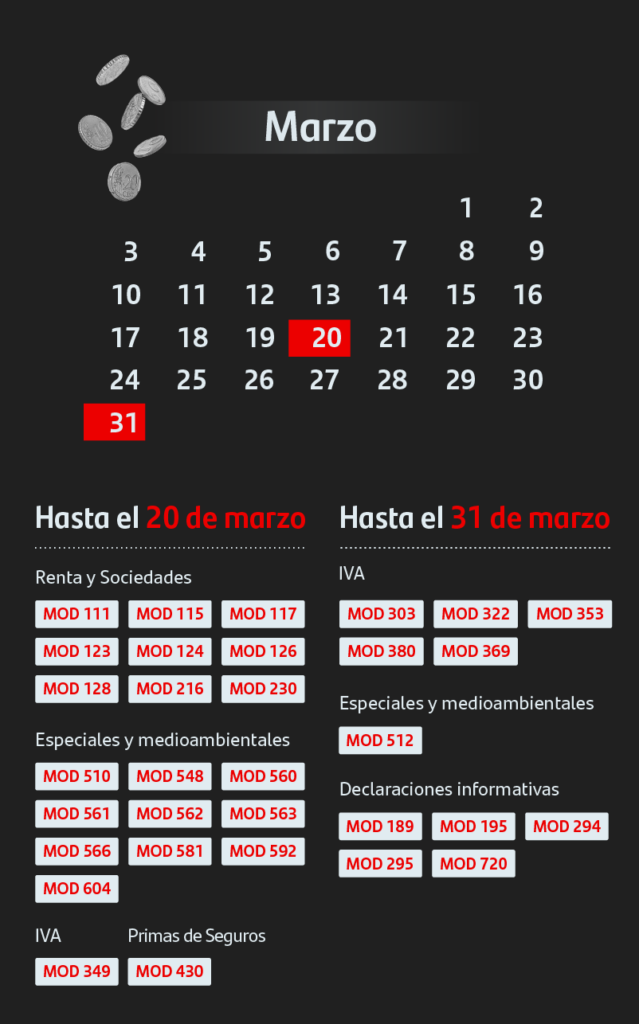

Calendario del contribuyente de marzo de 2025

Renta y sociedades

Los siguientes modelos son obligatorios para empresas que los tramiten mes a mes:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes: Retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 20 de marzo.rzo.

IVA

En marzo hay varios modelos de IVA, comenzando por:

- Modelo 349. Declaración Informativa. Declaración recapitulativa de operaciones intracomunitarias. Se admite bimestral: julio y agosto.

Fecha límite: hasta el 20 de marzo.

Además del siguiente modelo:

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS).

Fecha límite: hasta el 31 de marzo.

Y el IVA correspondiente a febrero:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 380. Operaciones asimiladas a las importaciones.

Fecha límite: hasta el 31 de marzo.rzo.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 20 de marzo.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581.Declaración liquidación. Impuestos sobre hidrocarburos.

Las grandes empresas también tienen que presentar los siguientes:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, el modelo 592 sobre los envases de plástico no reutilizables, o el modelo 604 sobre transacciones financieras.

Fecha límite: hasta el 20 de marzo.

Así como los impuestos especiales y medioambientales (anual 2023):

- Modelo 512. II. EE. Destinatarios de productos de tarifa segunda.

Fecha límite: hasta el 31 de marzo.has: hasta el 20 de marzo.

Declaraciones informativas

Se presentan las declaraciones informativas de 2023:

- Modelo 189. Declaración informativa. Valores, seguros y rentas. Declaración anual.

Fecha límite: hasta el 31 de marzo.

Además de las siguientes declaraciones informativas de 2024:

- Modelo 294. Declaración informativa. Relación individualizada de los clientes perceptores de beneficios distribuidos por Instituciones de Inversión Colectiva españolas, así como de aquellos por cuenta de los cuales la entidad comercializadora haya efectuado reembolsos o transmisiones de acciones o participaciones.

- Modelo 295. Declaración informativa. Relación anual individualizada de los clientes con la posición inversora en las Instituciones de Inversión Colectiva españolas, referida a fecha 31 de diciembre del ejercicio, en los supuestos de comercialización transfronteriza de acciones o participaciones en Instituciones de Inversión Colectiva españolas.

- Modelo 195. Declaración informativa. Declaración trimestral de cuentas u operaciones cuyos titulares no han facilitado el NIF a las Entidades de Crédito en el plazo establecido.

- Modelo 720. Declaración informativa. Declaración sobre bienes y derechos situados en el extranjero.

Fecha límite: hasta el 31 de marzo.

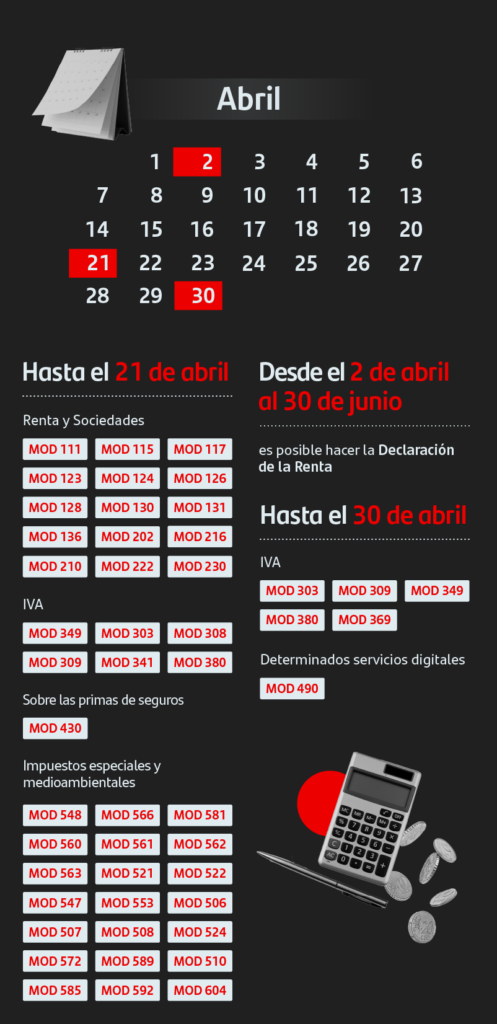

Calendario del contribuyente de abril de 2025

Renta y sociedades

Desde el 2 de abril al 30 de junio es posible hacer la declaración de la renta. Te dejamos artículos relacionados por si tienes dudas de cómo hacer tu declaración de la renta:

- Así se hace la declaración de la renta de autónomos, paso a paso.

- ¿Cuáles son los errores más frecuentes a la hora de realizar la declaración de la Renta?

Los siguientes modelos son obligatorios para empresas que los tramiten mes a mes:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de Renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 21 de abril.

Mientras que, las empresas que hacen declaraciones trimestrales, tienen que presentar:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del Impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 136. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes. Gravamen especial sobre los premios de determinadas loterías y apuestas. Autoliquidación.

- Modelo 210. Impuesto sobre la renta de no residentes sin establecimiento permanente.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

Fecha límite: hasta el 21 de abril.

A esto se suman los pagos fraccionados de la renta, mediante los modelos siguientes, según el tipo de estimación:

- Modelo 130. IRPF. Empresarios y profesionales en estimación directa. Pago fraccionado.

- Modelo 131. IRPF. Empresarios y profesionales en estimación objetiva. Pago fraccionado.

Fecha límite: hasta el 21 de abril.

Y el pago fraccionado de sociedades:

- Modelo 202. Impuesto sobre sociedades e impuesto sobre la renta de no residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Pago Fraccionado.

- Modelo 222. IS. Régimen de consolidación fiscal. Pago fraccionado.

Fecha límite: hasta el 21 de abril.

IVA

En abril se entregan los siguientes modelos de IVA:

- Modelo 349. Declaración informativa. Declaración recapitulativa de operaciones intracomunitarias. Mensual.

Fecha límite: hasta el 21 de abril.

Con respecto al IVA trimestral:

- Modelo 303 para autoliquidaciones trimestrales.

- Modelo 309. IVA. Declaración – liquidación no periódica.

- Modelo 349. Declaración informativa. Declaración recapitulativa de operaciones intracomunitarias. Trimestral.

- Modelo 380. Operaciones asimiladas a las importaciones. Trimestral.

Fecha límite: hasta el 21 de abril.

Y las siguientes gestiones relacionadas con el IVA:

- Modelo 308. IVA. Régimen Especial del Recargo Equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales. Solicitud de devolución.

- Modelo 341. IVA. Reintegro de compensaciones en el régimen especial de agricultura, ganadería y pesca.

Fecha límite: hasta el 21 de abril.

Además de los correspondientes al IVA de marzo:

- Modelo 303 para autoliquidaciones trimestrales.

- Modelo 309. IVA. Declaración – liquidación no periódica.

- Modelo 349. Declaración informativa. Declaración recapitulativa de operaciones intracomunitarias. Trimestral.

- Modelo 380. Operaciones asimiladas a las importaciones. Trimestral.

Fecha límite: hasta el 30 de abril.

Así como:

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS) (mensual y trimestral).

Fecha límite: hasta el 30 de abril.sta el 1 de abril.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 21 de abril.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581.Declaración liquidación. Impuestos sobre hidrocarburos.

Las grandes empresas, además, tienen que presentar los siguientes:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Con respecto a los modelos trimestrales:

- Modelo 521. II. EE. Relación trimestral de primeras materias entregadas.

- Modelo 522. II. EE. Parte trimestral de productos a que se refiere el artículo 108 ter del Reglamento de los Impuestos Especiales.

- Modelo 547. II. EE. Relación de abonos realizados a detallistas de gasóleo bonificado.

- Modelo 553. II. EE. Declaración de operaciones en fábricas y depósitos de vino y bebidas fermentadas.

- Modelo 506. II. EE. Solicitud de devolución por introducción en depósito fiscal.

- Modelo 507. II. EE. Solicitud de devolución en el sistema de envíos garantizados.

- Modelo 508. II. EE. Solicitud de devolución por el sistema de ventas a distancia.

- Modelo 524. II. EE. Solicitud de devolución sobre el alcohol y las bebidas alcohólicas.

- Modelo 572. II. EE. Solicitud de devolución del Impuesto sobre hidrocarburos.

- Modelo 589. Impuesto sobre el valor de la extracción de gas, petróleo y condensados. Autoliquidación y pago fraccionado.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, otras el modelo 585 de pago fraccionado sobre almacenamiento de combustible nuclear, el modelo 595 sobre el carbón, el modelo 592 sobre los envases de plástico no reutilizables (trimestral y mensual), o el modelo 604 sobre transacciones financieras.

Fecha límite: hasta el 21 de abril.

Impuesto sobre determinados servicios digitales

El modelo 490 permite el pago del impuesto sobre determinados servicios digitales.

Fecha límite: hasta el 30 de abril.

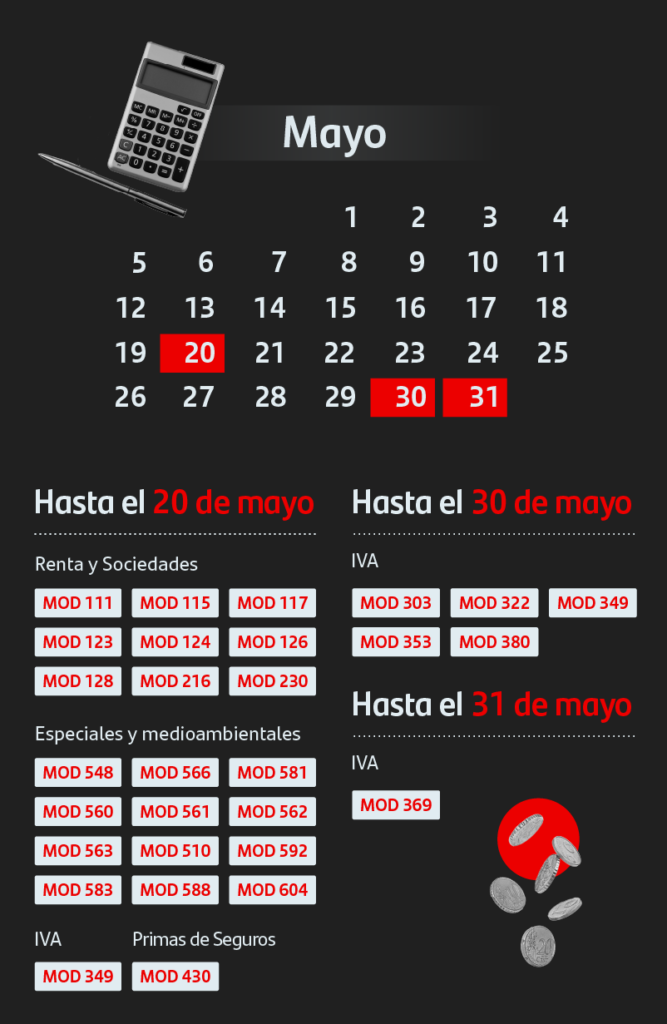

Calendario del contribuyente de mayo de 2025

Renta y sociedades

Los modelos de renta y sociedades se centran en retenciones e ingresos a cuenta de rendimientos del trabajo, actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, ganancias derivadas de acciones y participaciones de las instituciones de inversión colectiva, rentas de arrendamiento de inmuebles urbanos, capital mobiliario, personas autorizadas y saldos en cuentas.

En mayo, las grandes empresas entregan:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en Instituciones de Inversión Colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e Impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 20 de mayo.

IVA

Los modelos mensuales son:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 380. Operaciones asimiladas a las importaciones.

Fecha límite: hasta el 30 de mayo.

Así como los siguientes modelos:

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS).

Fecha límite: hasta el 31 de mayo.Fechas: hasta el 20 de mayo.

- Modelo 349. Declaración informativa. Declaración recapitulativa de operaciones intracomunitarias.

Fecha límite: hasta el 20 de mayo.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 20 de mayo.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581. Declaración Liquidación. Impuestos sobre hidrocarburos.

Específicos para grandes empresas serán:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, el modelo 592 sobre los envases de plástico no reutilizables. Por último, otras tienen que presentar el modelo 604 sobre transacciones financieras.

También se entrega el modelo 583/588 sobre el valor de la producción de la energía eléctrica.

Fecha límite: hasta el 20 de mayo.o.

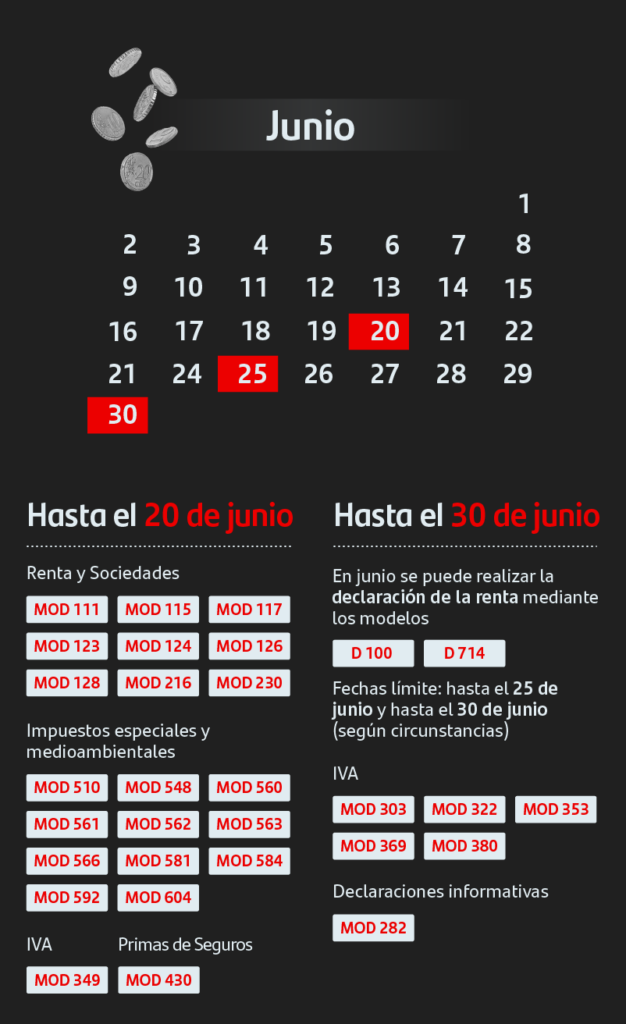

Calendario del contribuyente de junio de 2025

Renta y patrimonio

Desde el 2 de abril al 30 de junio es posible hacer la Declaración de la Renta. Además, en junio se puede realizar la declaración de la renta mediante los modelos D-100 y D-714 cuyo resultado sea a ingresar y se realice mediante domiciliación en cuenta (hasta el 25 de junio), así como con resultado a devolver, renuncia a la devolución, negativo y a ingresar sin domiciliación del primer plazo (hasta el 30 de junio).

Renta y sociedades

En junio las grandes empresas entregan:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e Impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 20 de junio.

IVA

Mediante el modelo 349 se realiza la declaración recapitulativa de operaciones intracomunitarias, es decir, aquellas operaciones o ventas de bienes y servicios a empresas o profesiones en países miembros de la Unión Europea.

Fecha límite: hasta el 20 de junio.

Además, los modelos mensuales son:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS).

- Modelo 380. Operaciones asimiladas a las importaciones.

Fecha límite: hasta el 30 de junio.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 20 de junio.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581. Declaración de liquidación. Impuestos sobre hidrocarburos.

- Modelo 584. Declaración de liquidación. Impuesto sobre la producción de combustible nuclear gastado y residuos radiactivos resultantes de la generación de energía nucleoeléctrica.

Las grandes empresas también tienen que presentar los siguientes:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, el modelo 592 sobre los envases de plástico no reutilizables. Por último, otras tienen que presentar el modelo 604 sobre transacciones financieras.

Fecha límite: hasta el 20 de junio.

Declaraciones informativas

Por último, tienen que presentar el modelo 282 (anual) aquellas empresas que hayan recibido en el año anterior ayudas en el marco del REF de Canarias y otras ayudas del Estado, derivadas de la aplicación del derecho de la Unión Europea.

Fecha límite: hasta el 30 de junio.

Calendario del contribuyente de julio de 2025

Renta y sociedades

Con respecto a las declaraciones anuales, están los modelos:

- Modelo 200. Impuesto sobre sociedades e impuesto sobre la renta de no residentes. Documentos de ingreso o devolución. (Modelo 200 y 206)

- Modelo 220. Régimen de consolidación fiscal. Documento de ingreso o devolución.

Fecha límite: hasta el 25 de julio.

Los siguientes modelos son obligatorios para empresas que los tramiten mes a mes:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en Instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e Impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Mientras que, las empresas que hacen declaraciones trimestrales, tienen que presentar:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en Instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 136. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes. Gravamen especial sobre los premios de determinadas loterías y apuestas. Autoliquidación.

- Modelo 210. Impuesto sobre la renta de no residentes sin establecimiento permanente.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

A esto se suman los pagos fraccionados de la renta, mediante los modelos siguientes, según el tipo de estimación:

- Modelo 130. IRPF. Empresarios y profesionales en estimación directa. Pago fraccionado.

- Modelo 131. IRPF. Empresarios y profesionales en estimación objetiva. Pago fraccionado.

Fecha límite: hasta el 21 de julio.

IVA

En julio se presentan las siguientes declaraciones trimestrales:

- Modelo 303 para autoliquidaciones trimestrales.

- Modelo 309. IVA. Declaración – Liquidación no periódica.

- Modelo 349. Declaración Informativa. Declaración recapitulativa de operaciones intracomunitarias. Trimestral.

- Modelo 380. Operaciones asimiladas a las importaciones. Trimestral.

Y las siguientes gestiones relacionadas con el IVA:

- Modelo 308. IVA. Régimen Especial del Recargo Equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales. Solicitud de devolución.

- Modelo 341. IVA. Reintegro de compensaciones en el régimen especial de agricultura, ganadería y pesca.

Fecha límite: hasta el 21 de julio.

Además, se entrega el siguiente modelo de autoliquidación mensual:

- Modelo 349. Declaración Informativa. Declaración recapitulativa de operaciones intracomunitarias.

Fecha límite: hasta el 21 de julio.

También las liquidaciones mensuales del IVA:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 380. Operaciones asimiladas a las importaciones.

Fecha límite: hasta el 30 de julio.

Así como:

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS) (mensual y trimestral).

Fecha límite: hasta el 31 de julio.Fechas: hasta el 30 de julio.

Declaración de prestación patrimonial

- Modelo 221. Prestación patrimonial por conversión de activos por impuesto diferido en crédito exigible frente a la Administración Tributaria.

Fecha límite: hasta el 25 de julio.

Fecha: hasta el 25 de julio.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581. Declaración de liquidación. Impuestos sobre hidrocarburos.

Las grandes empresas, además, tienen que presentar los siguientes:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Con respecto a los modelos trimestrales:

- Modelo 521. II. EE. Relación trimestral de primeras materias entregadas.

- Modelo 522. II. EE. Parte trimestral de productos a que se refiere el artículo 108 ter del Reglamento de los Impuestos Especiales.

- Modelo 553. II. EE. Declaración de operaciones en fábricas y depósitos de vino y bebidas fermentadas.

- Modelo 506. II. EE. Solicitud de devolución por introducción en depósito fiscal.

- Modelo 507. II. EE. Solicitud de devolución en el sistema de envíos garantizados.

- Modelo 508. II. EE. Solicitud de devolución por el sistema de ventas a distancia.

- Modelo 524. II. EE. Solicitud de devolución sobre el alcohol y las bebidas alcohólicas.

- Modelo 572. II. EE. Solicitud de devolución del Impuesto sobre hidrocarburos.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, otras el modelo 585 de pago fraccionado sobre almacenamiento de combustible nuclear, el modelo 592 sobre los envases de plástico no reutilizables, el modelo 595 sobre el carbón, o el modelo 604 sobre transacciones financieras.

Fecha límite: hasta el 21 de julio.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 21 de julio.

Declaraciones informativas

Tienen que presentar el modelo 282 (anual) aquellas empresas que hayan recibido en el año anterior ayudas en el marco del REF de Canarias y otras ayudas del Estado, derivadas de la aplicación del derecho de la Unión Europea.

Fecha límite: hasta el 25 de julio.

Además, se deben presentar las siguientes declaraciones informativas:

- Modelo 195. Declaración informativa. Declaración trimestral de cuentas u operaciones cuyos titulares no han facilitado el NIF a las Entidades de Crédito en el plazo establecido.

- Modelo 235. Declaración de información de actualización de mecanismos transfronterizos comercializables.

Fecha límite: hasta el 31 de julio.

Impuesto sobre depósitos en las entidades de crédito

Se trata de dos modelos, según el año:

- Modelo 411. Impuesto sobre los depósitos en las entidades de crédito. Año previo.

- Modelo 410. Pago a cuenta del impuesto sobre los depósitos de las entidades de crédito. Año actual.

Fecha límite: hasta el 31 de julio.

Impuesto sobre determinados servicios digitales

El modelo 490 permite el pago del impuesto sobre determinados servicios digitales.

Fecha límite: hasta el 31 de julio.

Calendario del contribuyente de agosto de 2025

Renta y sociedades

Los modelos de renta y sociedades se centran en retenciones e ingresos a cuenta de rendimientos del trabajo, actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, ganancias derivadas de acciones y participaciones de las instituciones de inversión colectiva, rentas de arrendamiento de inmuebles urbanos, capital mobiliario, personas autorizadas y saldos en cuentas.

En agosto las grandes empresas entregan:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en Instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e Impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 20 de agosto.

IVA

Los modelos mensuales son:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 380. Operaciones asimiladas a las importaciones.

Fecha límite: hasta el 1 de septiembre.

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS).

Fecha límite: hasta el 31 de agosto.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581. Declaración de liquidación. Impuestos sobre hidrocarburos.

Específicos para grandes empresas son:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, el modelo 592 sobre los envases de plástico no reutilizables. Por último, otras deben presentar el modelo 604 sobre transacciones financieras.

Fecha límite: hasta el 20 de agosto.

Calendario del contribuyente de septiembre de 2025

Renta y sociedades

Se trata de retenciones e ingresos a cuenta de rendimientos del trabajo, actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, ganancias derivadas de acciones y participaciones de las instituciones de inversión colectiva, rentas de arrendamiento de inmuebles urbanos, capital mobiliario, personas autorizadas y saldos en cuentas.

Los siguientes modelos son obligatorios para empresas que los tramiten mes a mes:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e Impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Fecha límite: hasta el 22 de septiembre.

IVA

En septiembre, el primer modelo de IVA el:

- Modelo 349. Declaración Informativa. Declaración recapitulativa de operaciones intracomunitarias. Se admite bimestral: julio y agosto.

Fecha límite: hasta el 22 de septiembre.

También están las autoliquidaciones mensuales:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 380. Operaciones asimiladas a las importaciones.

Y un modelo anual:

- Modelo 360/361. Gestión de devoluciones a empresarios o profesionales no establecidos en el territorio en el que soportan el Impuesto. Anual.

Fecha límite: hasta el 30 de septiembre.

Además del:

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS).

Fecha límite: hasta el 30 de septiembre.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 22 de septiembre.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581. Declaración de liquidación. Impuestos sobre hidrocarburos.

Las grandes empresas también tienen que presentar los siguientes:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, el modelo 592 sobre los envases de plástico no reutilizables. Por último, otras deben presentar el modelo 604 sobre transacciones financieras.

Fecha límite: hasta el 22 de septiembre.

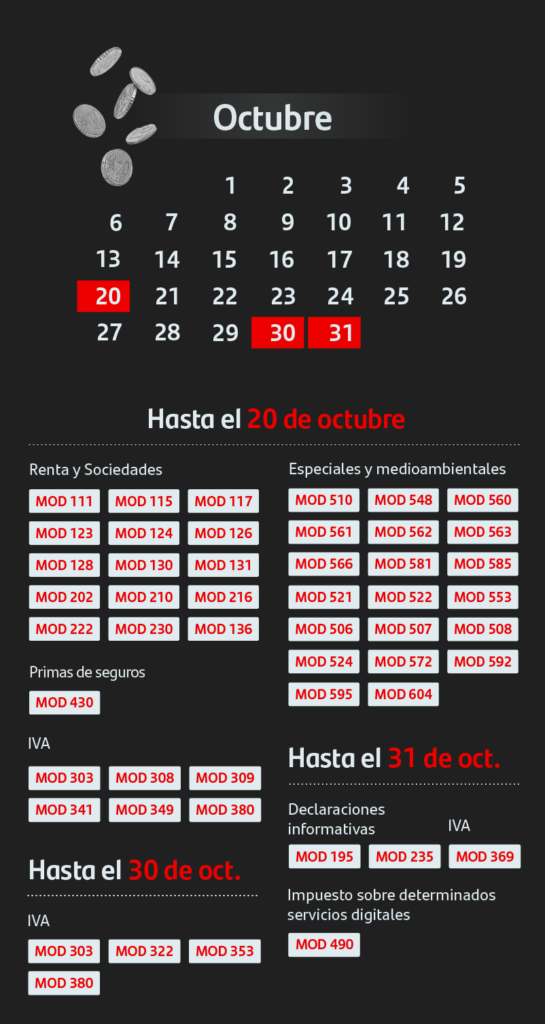

Calendario del contribuyente de octubre de 2025

Renta y sociedades

Se trata de retenciones e ingresos a cuenta de rendimientos del trabajo, actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, ganancias derivadas de acciones y participaciones de las instituciones de inversión colectiva, rentas de arrendamiento de inmuebles urbanos, capital mobiliario, personas autorizadas y saldos en cuentas.

Los siguientes modelos son obligatorios para empresas que los tramiten mes a mes:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en Instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

- Modelo 230. Impuesto sobre la renta de las personas físicas e Impuesto sobre la renta de no residentes: retenciones e ingresos a cuenta del gravamen especial sobre los premios de determinadas loterías y apuestas; impuesto sobre sociedades: retenciones e ingresos a cuenta sobre los premios de determinadas loterías y apuestas. Autoliquidación.

Mientras que, las empresas que hacen declaraciones trimestrales, tienen que presentar:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.

- Modelo 117. Retenciones e ingresos a cuenta en impuesto sobre la renta de las personas físicas, impuesto sobre sociedades e impuesto sobre la renta de no residentes. Rentas procedentes de transmisión o reembolso de acciones o participaciones en Instituciones de inversión colectiva y de las transmisiones de derechos de suscripción.

- Modelo 123. Retenciones e ingresos a cuenta del impuesto sobre la renta de las personas físicas, impuesto sobre sociedades y del impuesto sobre la renta de no residentes (establecimientos permanentes). Determinados rendimientos del capital mobiliario o determinadas rentas.

- Modelo 124. Retenciones e ingresos a cuenta. Rentas y rendimientos del capital mobiliario derivadas de la transmisión, amortización, reembolso, canje o conversión de cualquier tipo de activo representativos de la captación y utilización de capitales ajenos.

- Modelo 126. Retenciones e ingresos a cuenta. Rendimientos del capital mobiliario obtenidos por la contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Modelo 128. Retenciones e ingresos a cuenta. Rentas o rendimientos del capital mobiliario procedente de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Modelo 136. Impuesto sobre la renta de las personas físicas e impuesto sobre la renta de no residentes. Gravamen especial sobre los premios de determinadas loterías y apuestas. Autoliquidación.

- Modelo 210. Impuesto sobre la renta de no residentes sin establecimiento permanente.

- Modelo 216. Impuesto sobre la renta de no residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta (declaración – documento de ingreso).

A esto se suman los pagos fraccionados de la renta, mediante los modelos siguientes, según el tipo de estimación:

- Modelo 130. IRPF. Empresarios y profesionales en estimación directa. Pago fraccionado.

- Modelo 131. IRPF. Empresarios y profesionales en estimación objetiva. Pago fraccionado.

Y el pago fraccionado de sociedades:

- Modelo 202. Impuesto sobre sociedades e impuesto sobre la renta de no Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). Pago Fraccionado.

- Modelo 222. IS. Régimen de consolidación fiscal. Pago fraccionado.

Fecha límite: hasta el 20 de octubre.

IVA

En octubre, el primer modelo es:

- Modelo 349. Declaración Informativa. Declaración recapitulativa de operaciones intracomunitarias. Mensual.

Fecha límite: hasta el 20 de octubre.

Además, se tienen que presentar las siguientes declaraciones trimestrales:

- Modelo 303 para autoliquidaciones trimestrales.

- Modelo 309. IVA. Declaración – Liquidación no periódica.

- Modelo 349. Declaración Informativa. Declaración recapitulativa de operaciones intracomunitarias. Trimestral.

- Modelo 380. Operaciones asimiladas a las importaciones. Trimestral.

Fecha límite: hasta el 20 de octubre.

Y las siguientes gestiones relacionadas con el IVA:

- Modelo 308. IVA. Régimen Especial del Recargo Equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales. Solicitud de devolución.

- Modelo 341. IVA. Reintegro de compensaciones en el régimen especial de agricultura, ganadería y pesca.

Fecha límite: hasta el 20 de octubre.

A esto se suman varios modelos mensuales:

- Modelo 303 para autoliquidaciones mensuales.

- Modelo 322. Grupos de entidades. Modelo individual. Autoliquidación mensual.

- Modelo 353. Grupo de entidades. Modelo agregado. Autoliquidación mensual.

- Modelo 380. Operaciones asimiladas a las importaciones.

Fecha límite: hasta el 30 de octubre.

Así como:

- Modelo 369. Declaraciones de IVA del régimen One Stop Shop (OSS) (mensual y trimestral).

Fecha límite: hasta el 31 de octubre.

Impuesto sobre las primas de seguros

El modelo 430, mensual, grava las operaciones sobre las primas de seguros y capitalización.

Fecha límite: hasta el 20 de octubre.

Impuestos especiales y medioambientales

Los impuestos especiales gravan actividades relativas al alcohol, el tabaco, los hidrocarburos, consumos específicos, el carbón, la electricidad y varios tributos medioambientales. Se presentan:

- Modelo 548. Declaración informativa de cuotas repercutidas.

- Modelo 566. II. EE. Impuesto sobre las labores del tabaco.

- Modelo 581. Declaración de liquidación. Impuestos sobre hidrocarburos.

Las grandes empresas, además, tienen que presentar los siguientes:

- Modelo 560. II. EE. Impuesto sobre la electricidad.

- Modelo 561. II. EE. Impuesto sobre la cerveza.

- Modelo 562. II. EE. Impuesto sobre productos intermedios.

- Modelo 563. II. EE. Impuesto sobre el alcohol y bebidas derivadas.

Con respecto a los modelos trimestrales:

- Modelo 521. II. EE. Relación trimestral de primeras materias entregadas.

- Modelo 522. II. EE. Parte trimestral de productos a que se refiere el artículo 108 ter del Reglamento de los Impuestos Especiales.

- Modelo 553. II. EE. Declaración de operaciones en fábricas y depósitos de vino y bebidas fermentadas.

- Modelo 506. II. EE. Solicitud de devolución por introducción en depósito fiscal.

- Modelo 507. II. EE. Solicitud de devolución en el sistema de envíos garantizados.

- Modelo 508. II. EE. Solicitud de devolución por el sistema de ventas a distancia.

- Modelo 524. II. EE. Solicitud de devolución sobre el alcohol y las bebidas alcohólicas.

- Modelo 572. II. EE. Solicitud de devolución del Impuesto sobre hidrocarburos.

Además, algunas empresas tienen que presentar el modelo 510 de declaración de operaciones de recepción del resto de la Unión Europea, otras el modelo 585 de pago fraccionado sobre almacenamiento de combustible nuclear, el modelo 592 sobre los envases de plástico no reutilizables, el modelo 595 sobre el carbón o el modelo 604 sobre transacciones financieras.

Fecha límite: hasta el 20 de octubre.

Declaraciones informativas

Las declaraciones informativas de octubre son:

- Modelo 195. Declaración informativa. Declaración trimestral de cuentas u operaciones cuyos titulares no han facilitado el NIF a las Entidades de Crédito en el plazo establecido.

- Modelo 235. Declaración de información de actualización de mecanismos transfronterizos comercializables.

Fecha límite: hasta el 31 de octubre.

Impuesto sobre determinados servicios digitales

El modelo 490 permite el pago del impuesto sobre determinados servicios digitales.

Fecha límite: hasta el 31 de octubre.

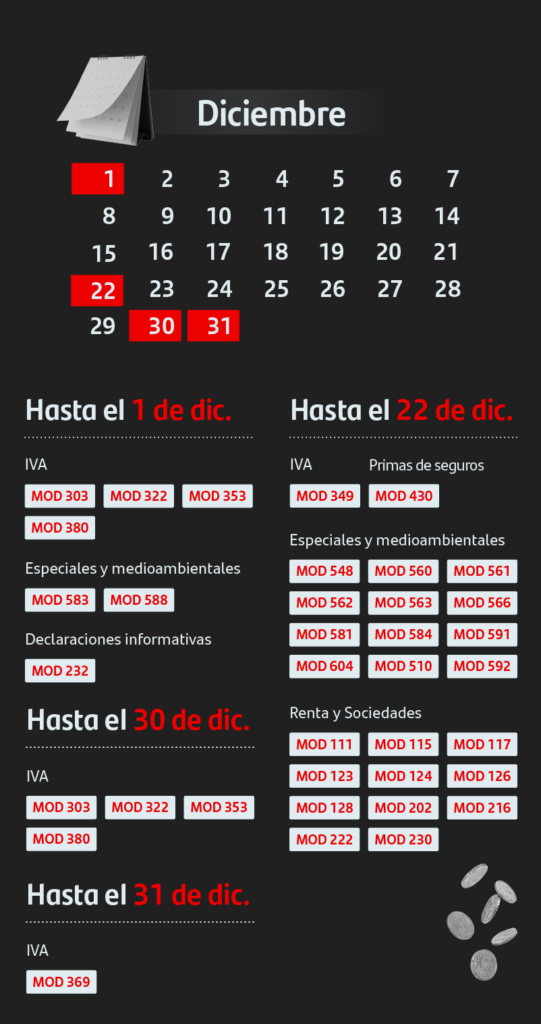

Calendario del contribuyente de noviembre de 2025

Renta y sociedades

Los modelos de renta y sociedades se centran en retenciones e ingresos a cuenta de rendimientos del trabajo, actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta, ganancias derivadas de acciones y participaciones de las instituciones de inversión colectiva, rentas de arrendamiento de inmuebles urbanos, capital mobiliario, personas autorizadas y saldos en cuentas.

En noviembre las grandes empresas entregan:

- Modelo 111. Retenciones e ingresos a cuenta. Rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta. Autoliquidación.

- Modelo 115. Retenciones e ingresos a cuenta. Rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos.